摘要:市場到底需要幾家快遞公司?

“來嘍!”聽到一聲門鈴,李大娘打開房門,樓下盒馬鄰里的店員已將晚餐食材送到了門口。

——這是“盒馬鄰里”上線后,在多平臺發布的軟文。

不知軟文里的李大娘會不會使用智能手機,并在復雜的小程序上點菜并完成支付。

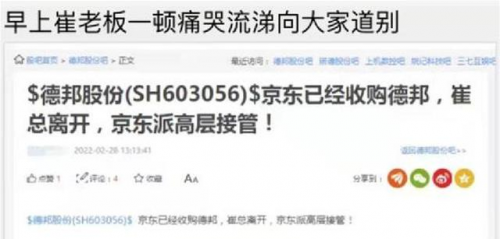

幾乎同時,另一則消息出爐。昔日國內物流界的扛把子德邦股份被曝停牌。此前一周,京東收購德邦的傳聞,已被德邦創始人崔維星官宣,唯一的懸念,似乎只剩下具體的交易價格與具體公告時間。

德邦,敗給了“快遞業”,準確的說法是“送件上門”。

01

“物流”變“快遞”

嚴格來說,“德邦”起始于1996年。

那年,崔維星剛剛從廣東中山市的“速達貨運公司”離職,與愛人一起開了家夫妻老婆店——崔氏貨運。

隨后四年,崔維星從航空貨運零擔,開始承包“南航老干空運”業務,通過“底價+幾毛”的低利策略,在空運市場也過得風生水起。

進入新世紀后,崔氏貨運正式更名為“德邦物流”,專做空運業務。之后,業務逐漸向汽運擴展。

彼時的陸路汽運業群龍無首,競爭異常慘烈。崔維星那時候起就制定了被旁觀者稱為“五星標準”的大件送貨上門鐵律,開啟了快運業新服務時代。

隨后德邦的高光時刻來臨,2017年德邦物流營收突破200億。2018年,德邦登陸上交所,成為中國第一家上市的快運物流企業。當日開盤價6.97元,狠漲44.01%。

春風得意的崔維星,喊出了那句著名的“都說歲月不饒人,但我也沒有饒過歲月。”之后,又制定了一項重大戰略:

德邦物流正式更名德邦快遞。

在此之前,德邦的主營業務是To B,業務主線是從工廠到工廠。加入快遞(To C)業務后,業務起點除了工廠,增加了倉庫。終點則從路牌,增加到了單元樓棟。

新增的那100米非常要命。

02

To C的代價

先看一組數據曲線:2018-2020年德邦快遞連續出現營收負增長。快遞營收暫未出現下滑態勢,但內卷已經在加劇。德邦的快遞業務量市場份額從2018年0.88%,降低至2019年0.82%、2020年的0.68%。

一頭撞進快遞業的德邦快遞,盡顯疲態。

拿崔維星喜歡對標的順豐進行比較,2020年順豐營收是1540億,其中時效件和經濟件實現營收1105億元,同比增加32.44%,快運業務營收185.17億,增速46.27%。

同期,德邦營收275億,快運業務收入100.5億,同比減少7個億,快遞業務收入167億,同比增長13.6%。

不管是拿德邦的老快運業務跟順豐的副業比較,還是拿德邦的新快遞業務跟順豐的主業比增速,現在兩者早已不是一個等量級的對手。

現在來看,德邦的快遞業務,哪怕是自己擅長的大件,基本上也幫助不了它擺脫增長的困境。因為很顯然,德邦的To B基因并不適合接入C端用戶。

從黑貓投訴上整理的問題來看,德邦的問題集中在物品損壞、丟失,配送拖延、費用不明,投訴無果。而順豐的問題多為物品損壞,理賠拖延、無果。

可見,兩家公司的差別除了配送能力,還有管理和售后。

在物流快遞業嚴重內卷,毛利率持續走低、凈利潤不斷大幅下滑的德邦,離虧損不遠了。

03

物流比拼“賣家錢”

如果單看數據,容易得出“德邦誤入快遞業”的結論。

事實并非這么簡單。

在2018年后,整個物流行業都在不同程度地經歷如下考驗:外部,油價上漲,大件運輸領域競爭加劇;內部,眾家登場,業內嚴重內卷,成本和費用遭遇階段性壓力。

德邦闖入的,恰好是個風暴之地。

但就在風暴眼中,順豐和京東為何活得看似滋潤?根源還是倉儲上。

以京東為例,劉強東早在2016年就開始布局自建物流,為實現更快送貨上門,在全國建立了8個超大型的物流倉儲。

爾后要求京東商家提前將貨物供給京東,并將貨品輸送到8大倉儲中,如此實現,當用戶在京東商城下單后,平臺會根據用戶的送貨地點來就近選擇倉庫發貨,以達到最快遞達的目的。

這一做法實現的“快”,實際上也是成本,京東商家需要提前墊資囤貨,并將貨源提前配送到那8個倉庫。

換句話說,京東物流、順風快遞的鮮亮營收數據,背后都有無數個賣家支撐。這部分支撐,京東、順豐以外的物流企業幾乎都沒有,包括德邦。

除了倉儲,聚集在城市內部的快遞行業,幾乎全部內化為價格的比拼。企業在竭盡壓縮之后溢出的成本,要么是商家承擔,要么自我消化。

因此,擴規模和壓成本,成了在價格戰中卷死對手的唯一手段。

04

1塊錢的沉沒成本

文首說了一句“來嘍!”的李大娘從盒馬鄰里派送員手中接過食材,壓根就不會細想,在享受便利的同時,有沒有付出成本。

實際上,在享受上述便利的同時,都要為之支付費用。

據業內人士講,整個快遞行業都在竭盡爭奪“1塊錢”。以一件100元商品為例,買家下單并支付100元之后,就包括10元流通費用成本。

其中,快遞員提成1塊錢,物流司機車隊1塊錢,掃描裝車員工1塊錢,卸車人1塊錢,干線運輸5塊錢,末端快遞員1塊錢,再加上公司運營成本(房租、固定資產維護)1塊錢。

以上整個流程算下來,竟然還差1塊錢。

在嚴重內卷,小件居多的快遞領域,1塊錢就是德邦、順豐這類公司的生命線。在管理成本不能極致壓縮的情況下,物流公司很難存活。

在2020年至2021年間,有關快遞價格戰的消息不斷曝出,部分于區小件快遞收件價格被壓制在1元以下,而同等批量的貨運成本顧在1.5元左右。

不虧點錢,搶不到市場;虧得少,還是搶不到市場。

在這種內卷中,第一個對手已經出局。去年10月,百世快遞被作價68億元人民幣賣給了極兔,成為價格戰之下第一個離場的玩家。

如今,看不到內卷盡頭的德邦,同樣無心戀戰,唯一的懸念是京東能出多少錢。

05

內卷的盡頭是寡頭

“未來國內物流行業可能只有兩家快遞公司能活下來,一家是京東,一家是順豐。”這是2017年劉強東公開表態時說的一句話。

在當時曾被如日中天的通達系嗤之以鼻。如今再看這句話,雖然尚未實現,但似乎看出點苗頭了。

順豐依然保有“時效”,在運力和速度上做到極致。京東則擁有倉儲、供應鏈等一體化的優勢。

至于通達系之中,與阿里綁定最深的申通,現在反而成了經營最困難的那一家。

京東與順豐很像,同樣備受資本青睞,不差流水;同樣自建倉儲,極控成本;也都在擴張。

順豐在收購了新邦物流之后,去年再度收購了國際貨運公司嘉里物流,近日嘉里物流又以2.4億美元收購了美國物流公司Topocean。

而京東也沒停著。2020年以30億代價收購了跨越速運,跨越速運業務領域啟動了同城快遞業務。剛剛過去的2月份,京東再度增持即時零售配送平臺達達集團股票,成為達達的大股東。

有意思的是,2012年的時候,劉強東旗下公司成立了一個叫做北京京邦達的公司——該公司在各個省份注冊了多個供應鏈公司。有網友調侃稱,收購德邦后,"京邦達(京東、德邦、達達)"就要真的成形了。

無論如何,快遞業的下半場,就看他們表演了。

編輯/趙丹